Особенности ОСН: различия между версиями

Admin (обсуждение | вклад) |

Admin (обсуждение | вклад) |

||

| Строка 54: | Строка 54: | ||

<br> | <br> | ||

<div style="margin-left:8px; margin-right:8px; padding-left:8px; border: #D1CCBF 1px dotted; padding: 4px; background-color:#f7f5e8;margin-top:8px;margin-bottom:8px;"> | <div style="margin-left:8px; margin-right:8px; padding-left:8px; border: #D1CCBF 1px dotted; padding: 4px; background-color:#f7f5e8;margin-top:8px;margin-bottom:8px;"> | ||

| − | <b style="color:red;">Важно!</b> | + | <b style="color:red;">Важно!</b>При расчете вручную (например, при самостоятельно проверке на калькуляторе), Вы должны помнить, что все вышеописанные суммы должны быть: |

<ul> | <ul> | ||

<li>'''Без НДС''' - Если Вы ЯВЛЯЕТЕСЬ плательщиком НДС</li> | <li>'''Без НДС''' - Если Вы ЯВЛЯЕТЕСЬ плательщиком НДС</li> | ||

<li>'''У учетом НДС''' - Если Вы <b style="color:red;">НЕ ЯВЛЯЕТЕСЬ</b> плательщиком НДС</li> | <li>'''У учетом НДС''' - Если Вы <b style="color:red;">НЕ ЯВЛЯЕТЕСЬ</b> плательщиком НДС</li> | ||

</ul> | </ul> | ||

| + | При автоматизированном расчете, Учеткин.by сам выбирает необходимую сумму, в зависимости от настроек карточки Организации. | ||

</div> | </div> | ||

Версия от 19:27, 16 сентября 2016

Для предпринимателей, перешедших с УСН на ОСН , следует помнить правила расчета налога по Общей Системе Налогообложения.

- Ничего сложного нет, просто надо быть более внимательным и скурпулезным

- В Учеткин.by следует вносить ВСЕ первичные документы и увязывать их с движениями финансов

- Учеткин автоматизирует и хранит в регистрах учета все суммы, которые необходимы для расчета налогов. Кроме деклараций и регламентированной отчетности, в сервисе есть множество отчетов, где можно изучить этапы формирования выручки и затрат с разных сторон. См. раздел «Отчеты»

Важно! Никаких особых манипуляций с базой данной (как например - перепроведение документов) не требуется! Главное - правильно настроить статьи движения финансов и соотнести их по банковским выпискам (или z-отчетам).

Теория расчета налога при Общей Системе Налогообложения (ОСН)

По своей сути, для предпринимателей этот налог является Подоходным, а для организаций - Налогом на прибыль.

Формула расчета налога очень проста:

Налог = (Выручка – Затраты – Льготы)*СтавкаНалога

Где:

- Выручка. Выручка от ведения предпринимательской(хозяйственной) деятельности за отчетный период (см. статью по настройке алгоритма расчета выручки)

- Затраты. Сумма расходов, которые связаны с предпринимательской деятельностью.

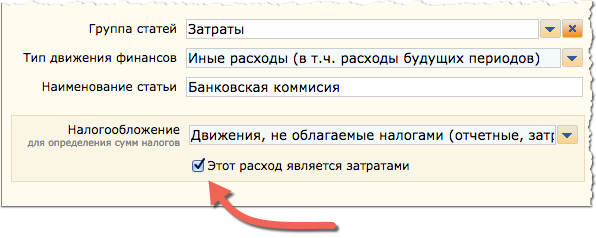

Сумма затрат состоит из:- Затраты связанные с предпринимательской деятельностью. Например – комиссия банка, затраты на рекламу, зарплата, затраты на аренду программного обеспечения (как Учеткин.by), за аренду помещения и т.п.

- Покупная стоимость реализованных товаров. Т.е. сумма, которыую вы потратили на покупку только тех товаров, которые были реализованы (списаны и оплачены) за отчетный период. В Учеткин.by эта сумма считается автоматически, при формировании документа Расходная накладная и прикрепления его к документу Движение финансов. Примечание: Если затраты не известны или сложно определяемы (например – Вы только оказываете услуги), то разрешается брать 10% от выручки. Это называется «Профессиональный вычет». Важно! Данный способ определения затрат производится в первом квартале отчетного периода и менять его нельзя до конца года!

- Льготы. Льготируемые суммы, согласно НК РБ. Это могут быть минимальные необлагаемые вычеты, вычеты на детей, вычеты отдельным категориям граждан. Сервис Учеткин определяет суммы льгот, в зависимости от настроек карточки Организации (вкладка Налоги)

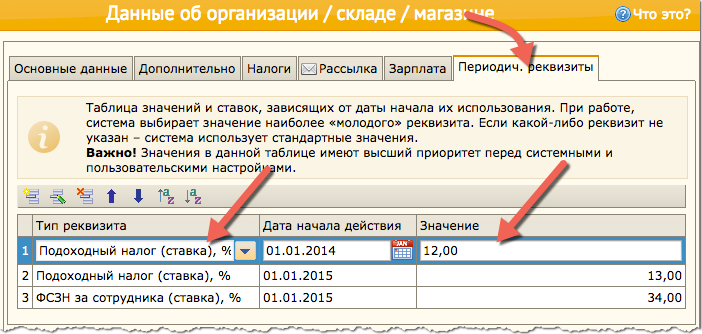

- СтавкаНалога. Cтавка налога. Определяется автоматически системой или задается в карточке Организации на вкладках Налоги, а также во вкладке Периодич.реквизиты, для расчета налогов задним числом (см. рис. ниже)

Важно!При расчете вручную (например, при самостоятельно проверке на калькуляторе), Вы должны помнить, что все вышеописанные суммы должны быть:

- Без НДС - Если Вы ЯВЛЯЕТЕСЬ плательщиком НДС

- У учетом НДС - Если Вы НЕ ЯВЛЯЕТЕСЬ плательщиком НДС

При автоматизированном расчете, Учеткин.by сам выбирает необходимую сумму, в зависимости от настроек карточки Организации.

Расчет налога ОСН в Учеткин.by

Расчет налога по ОСН в сервисе Учеткин.by осуществляется ч/з документ Налоговая декларация по ОСН. При его создании, система автоматически разносит имеющиеся суммы по нужным "окошкам " документа. Далее, при желании, Вы можете самостоятельно править данные суммы вручную и именно относительно этих сумм будут рассчитаны налоги в дальнейшем.

Особенности расчета

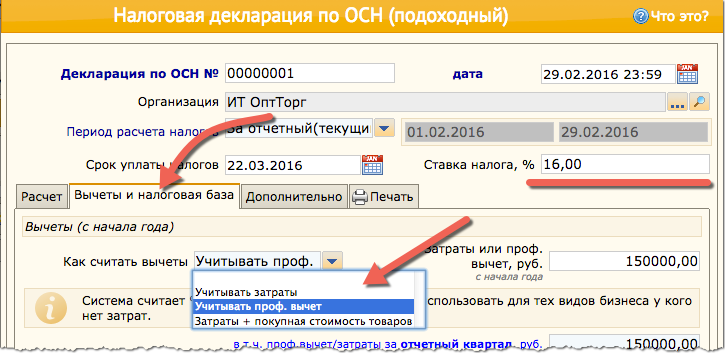

В документе Налоговая декларация по ОСН существует выбор режима расчета затрат:

- Проф. Вычет – система, в качестве затрат, возьмет 10% от выручки

- Учитывать затраты – система возьмет к вычету все расходы, которые были отмечены как «Это затраты» в статьях движения финансов. Этот режим предназначен для «быстрого» расчета налогов, чтобы хоть что-то подать в налоговую инспекцию

- Затраты + покупная стоимость – единственно правильный вариант для ИП и организаций, занятых в торговле. Система высчитывает покупную стоимость реализованных товаров, на основании поступления товаров, расходных накладных и движений финансов, а также берет к вычету сумму расходов, отмеченных как «Это затраты» по банку.

ОЧЕНЬ ВАЖНО! В этом случае, статья движения финансов «Оплата за закупку товаров» НЕ должна быть затратной! Т.к. система выполняет поиск этой суммы самостоятельно.

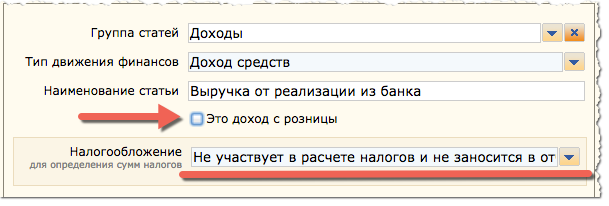

Выручка по рознице и сдача ее в банк

Важно! Этот параграф предназначен для тех пользователей, которые имею кассовый аппарат и сдают выручку в банк.

В случае, если Вы сдаете розничную выручку в банк и фиксируете в сервисе Учеткин z-отчеты, то Вам следует отметить статью движения финансов, которая отвечает за поступление выручки из банка, как статью, которая НЕ участвует в расчете налогов и не заносится в отчетность. Без признака доходов по рознице. Т.к. это уже "обезличенная" сумма, пришедшая на Ваш расчетный счет. Эту операцию необходимо проделать для того, чтобы у Вас совпадал остаток по финансам с остатком по банковскому счету. И вдобавок, система не считала пришедшую выручку из банка как новое поступление денег (Вы уже эти деньги внесли на этапе z-отчетов).

В какие отчеты смотреть для проверки сумм

- Для проверки всех итоговых сумм : Отчеты → Налоговая отчетность → Книга учета доходов и расходов ОСН

- Для проверки сумм финансовых оборотов и затрат (для грубого подсчета): Отчеты → Налоговая отчетность → Ведомость по налогообложению

- Для заполнения деклараций по НДС и НП: Отчеты → Налоговая отчетность → Полная налоговая ведомость